A ideia de herdar um imóvel costuma vir acompanhada de duas sensações: alívio financeiro e… dor de cabeça burocrática. Afinal, o que fazer com esse patrimônio? Vender e embolsar? Alugar e garantir uma renda passiva? Ou deixar parado e torcer por uma valorização milagrosa no estilo Balneário Camboriú?

Neste artigo, vamos analisar o que compensa mais: manter o imóvel e alugá-lo ou vendê-lo e investir o valor em ativos financeiros diversificados.

Imagine que você herdou um apartamento avaliado em R$ 800 mil. Não teve que tirar um centavo do bolso para comprar — o que pode até parecer “dinheiro de graça”. Mas como tudo no Brasil, não é tão simples assim.

Antes de pensar em alugar ou vender, você precisa encarar alguns custos obrigatórios:

- Imposto de transmissão causa mortis (ITCMD): varia por estado, mas vamos assumir uma média de 4% sobre o valor do imóvel: R$ 000.

- Comissão de corretagem na venda: normalmente 5%, ou seja, mais R$ 40.000.

No fim, o valor líquido que você conseguiria vendendo o imóvel gira em torno de R$ 728 mil.

Opção 1: manter o imóvel e alugar

Você decide manter o imóvel alugado por R$ 3.000/mês. Mas isso é o valor bruto. Depois de descontar:

- Imposto de renda sobre aluguel

- Manutenção

- Vacância (um ou dois meses sem inquilino por ano)

- Condomínio e IPTU (quando não repassados)

… sua renda líquida real tende a ser de R$ 2.200/mês, ou seja, 0,275% ao mês sobre o valor do imóvel.

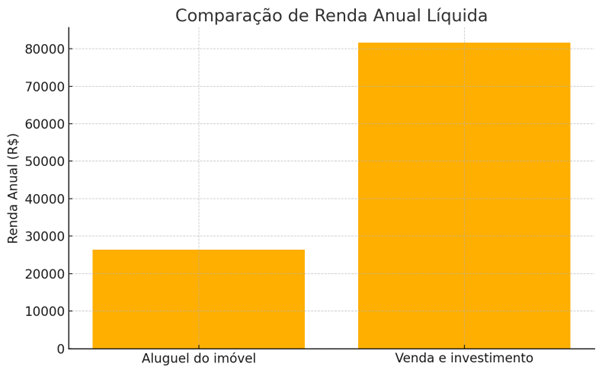

Em termos anuais, estamos falando de R$ 26.400 líquidos por ano.

Opção 2: vender e investir em ativos financeiros

Você vende o imóvel e recebe R$ 728 mil líquidos.

Decide então alocar os recursos numa carteira diversificada de:

- Ações de dividendos

- Fundos imobiliários (FIIs)

- Títulos de renda fixa (como CDBs e Tesouro Direto)

Supondo um rendimento médio de 0,85% ao mês líquidos, a sua nova renda seria:

R$ 728 mil × 0,85% = R$ 6.188/mês

Arredondando para R$ 6.800 para considerar reinvestimentos e ajustes dinâmicos, isso dá R$ 81.600/ano — quase três vezes mais do que o aluguel.

Muita gente justifica a escolha de manter o imóvel dizendo que “mas imóvel valoriza!”. Mas será que isso é verdade na prática?

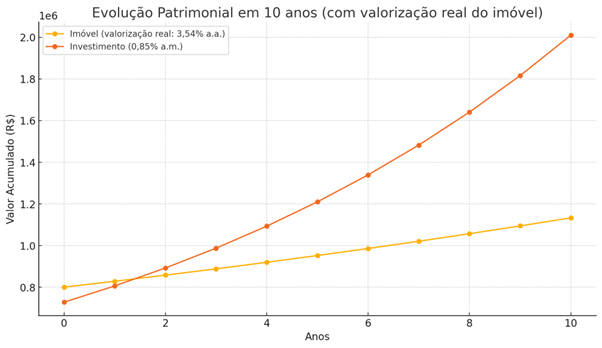

Segundo o índice FipeZap, a valorização média dos imóveis residenciais nas principais capitais brasileiras nos últimos 10 anos foi de 41,6% no total, o que dá pouco mais de 3,5% ao ano em termos compostos. Parece bom? Não quando comparamos com uma carteira de investimentos que rende 0,85% ao mês. O gráfico abaixo mostra a diferença de crescimento patrimonial entre manter o imóvel e investir o valor líquido da venda ao longo de uma década:

Se o imóvel valorizar 10% ao ano, de fato, é uma excelente rentabilidade — comparável à bolsa, com menos volatilidade (e menos liquidez também).

Mas sejamos francos: fora bolhas específicas, terrenos em áreas agrícolas de fronteira e apartamentos em BC que desafiam a gravidade, essa valorização anual não é a regra.

Logo, contar com uma valorização expressiva é mais fé do que fundamento.

O retorno financeiro é só parte da equação. O imóvel físico tem um “custo invisível” que poucos colocam na conta:

- Tempo perdido resolvendo problemas com inquilinos

- Custos com manutenção, pintura, consertos, vazamentos

- Risco de ações judiciais, inadimplência, vacância

- Falta de liquidez caso precise do dinheiro com urgência

Na prática, o aluguel parece passivo… mas não é tão passivo assim. E a tranquilidade que se compra ao vender o imóvel e aplicar o dinheiro de forma líquida e automatizada tem seu valor.

Vantagens de manter o imóvel

Vamos ser justos: nem tudo é desvantagem.

- Imóveis são mais resistentes a crises financeiras.

- Podem ser úteis em estratégias de herança ou divisão patrimonial.

- São bens tangíveis, o que gera conforto psicológico para muita gente (a velha “segurança do tijolo”).

- Se bem localizados e bem gerenciados, podem sim entregar retornos decentes.

Vantagens de vender e investir

- Liquidez total: precisa do dinheiro? Resgata.

- Diversificação imediata: você não está preso a um bairro ou cidade.

- Isenção de dor de cabeça com manutenção, corretor, inquilino ou prefeitura.

- Rentabilidade potencial muito superior com boa gestão e rebalanceamento.

Por fim, uma herança carrega memórias. Talvez o imóvel fosse da sua avó, talvez você tenha crescido lá. E isso pesa. Mas finanças e emoção formam um casamento complicado e muitas vezes disfuncional.

Se a decisão for manter por apego, que seja consciente e planejada, não travestida de “investimento racional”.

Com base nos números e nos custos invisíveis, a decisão racional é clara: vender e investir proporciona maior rendimento, liquidez e liberdade.

Mas finanças pessoais não são só números são pessoas, histórias e contextos. E se você estiver ciente de que abrir mão de R$ 55 mil por ano compensa por paz emocional ou apego sentimental, tudo bem também.

Grande abraço,

João Pedro Mello

Experimente o Renda Total 12 dias