Estratégia defensiva em opções, que visa proteger o ativo de possíveis quedas no preço. Para isso, o investidor limita seu ganho na valorização das ações. Fizemos um exemplo prático com ABEV3. Confira!

No que consiste a estratégia?Basicamente, o investidor que possui uma posição de longo prazo no ativo, ou que deseja comprá-lo com proteção constrói uma “Fence” (cerca) ao comprar uma opção de venda ATM, com strike igual ou muito próximo ao valor de compra do ativo. Posteriormente, ele vende uma opção de compra OTM e também vende uma opção de venda também OTM, buscando reduzir sua base de custo e compensar o valor gasto na proteção adquirida (opção de venda comprada ATM).

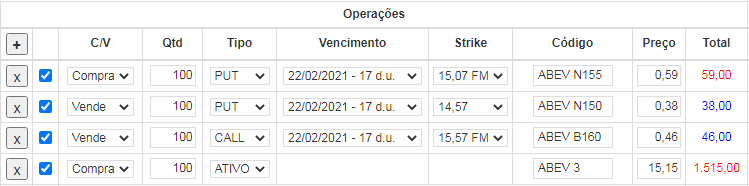

|

|

A estratégia Fence é similar a estrátegia Collar, oferecendo benefícios e desvantagens bem semelhantes. A Collar usa somente duas opções, uma de compra curta acima e uma de venda longa abaixo do preço atual do ativo. A Fence, como mencionamos acima, utiliza três opções. As principais vantagens de realizar a operação de compra da Fence, seriam: não possuir custo de montagem da estrutura com opções, sendo que o único investimento é a realização da compra das ações; limitação do risco, pois protege o investidor de uma queda inesperada; inexistência de alavancagem e margem; dentre outras. Mas afinal, como realizamos a estratégia Fence no mercado de opções? A seguir, temos um exemplo prático e atualizado, com ações da ABEV3, que não é uma recomendação de investimento, mas foi trazida aqui apenas para fins de aprendizado: Exemplo prático:Ativo objeto: ABEV3 Cotação Atual: R$: 15,15 Data: pregão de 26/01/2021

Compra de 100 puts de ABEV N155 a R$ 0,59 cada. Strike de R$ 15,07.

Venda de 100 puts de ABEV N150 a R$ 0,38 cada. Strike de R$ 14,57.

Venda de 100 calls de ABEV B160 a R$ 0,46 cada. Strike de R$ 15,57.

Todas as opções tem vencimento em 22/02/2021.

|

Verifique que o investidor comprou 100 ativos de ABEV3, no valor da cotação atual de R$ 15,15:

Além disso, ele comprou 100 puts ATM (strike bem próximo ao valor de compra do ativo) concretizando uma proteção para sua posição comprada no ativo.

Para reduzir sua base de custo, ele vende 100 puts com strike em 14,57 e 100 calls com strike em 15,57. O objetivo dessas vendas seria o de reduzir a base de custo na ação, ou o de neutralizar o valor pago pela compra da proteção (aquisição da put ATM). Entretanto, no exemplo acima, a venda das opções representou um ganho de prêmio superior ao valor que foi desembolsado na compra da put, o que não invalida nosso exemplo, mas apenas demonstra que, em casos práticos, é praticamente impossível fazer com que as vendas das opções representem o mesmo valor gasto com a compra da proteção, pela ausência de opções com strikes muito próximos, volatilidade das opções, dentre outros fatores.

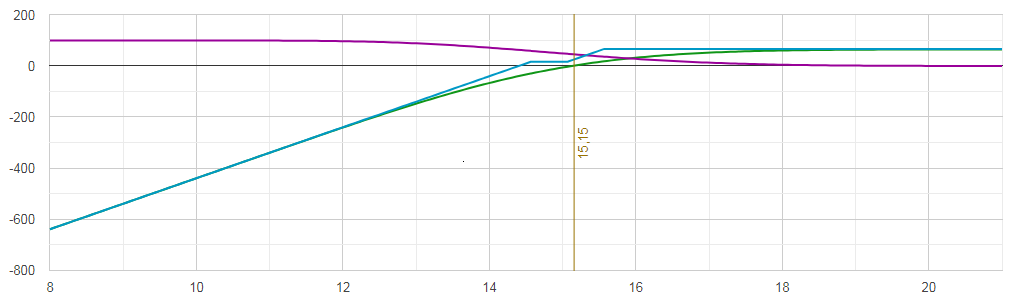

A seguir, temos o gráfico de payoff da operação:

Vemos que, quando o preço do ativo está situado a R$ 14,57 ou menos, faz com que cada ponta da operação, representada pela tabela e pelo gráfico, tenham o seguinte desfecho: a call vendida de R$ 15,57 vira pó, a put vendida obriga o investidor a comprar 100 títulos de ABEV3 a R$ 14,57, enquanto que a PUT comprada é exercida, e o investidor tem o direito de vender 100 ABEV3 à 15,07.

Quando está acima de R$ 14,57 e abaixo de R$ 15,07, a call vendida de R$ 15,57 vira pó, a put vendida de R$ 14,57 também, e a PUT comprada é exercida, podendo o investidor vender 100 ABEV3 a R$ 15,07.

Por sua vez, quando o valor da ação de ABEV3 está acima do strike da CALL vendida de R$15,57, a call vendida deste valor é exercida, obrigando o investidor a vender 100 ABEV3 pelo valor do strike. Além disso, as puts (vendida e a comprada) viram pó.

Dessa forma, se o investidor adquirir 100 ações de ABEV3 e acreditar que tais ações poderão sofrer uma queda, estará protegido até o valor de R$ 14,57, ou seja, uma queda de 3,98% do ativo estará sobre a proteção da Fence.

É interessante salientar que, dependendo da variação das ações e das posições do investidor, haverá mudanças nos custos de transação, dos pontos de breakeven e, principalmente, na proteção da Fence.

A nosso sentir, a Fence não é uma estratégia que costuma ser interessante. Usualmente, ela protege pouco, limita o lucro e é composta por muitas operações (uma compra de ativo, uma compra de opção e duas compras de opção), o que pode tornar cara a operacionalização.

Como estratégias que protegem a posição comprada, entendemos que há opções melhores, como collar, a própria venda coberta, dentre outras.

Estrategistas, que tal agregar conhecimento e ao mesmo tempo rentabilizando uma carteira de ações agora no início de 2021?

Estamos falando da Estratégia Xeque Mate, do Dica de Hoje Research!!!

A Estratégia utiliza a venda coberta e outras operações que rentabilizam de forma eficiente uma carteira de ações. E entrega resultados consistentes desde o seu lançamento. Clique no link abaixo você irá se surpreender!!!

Na assinatura da Estratégia, você terá acesso a: relatórios semanais; monitoria ao vivo; grupo no Telegram; curso completo com 7 módulos; Planilha de imposto de Renda e Suporte pelos 7 dias da semana. E o melhor: contarão com a experiência do Daniel Nigri. CEO do Dica de Hoje, e de Marcelo Meurer, especialista em opções.

Abraços, até a próxima!

Marcelo Meurer

Estrategista de Opções do Dica de Hoje

Quer ficar por dentro de mais informações? Sigam-nos nas redes sociais:

Abraços, até a próxima!

Estratégia Xeque Mate

Você conhece a Estratégia Xeque Mate?

Clique na pagina e veja os detalhes

Sigam-nos nas redes sociais: