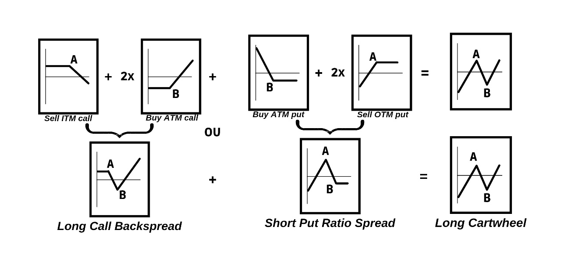

Estrategistas, hoje falaremos de uma estratégia pouco conhecida, do tipo direcional que é a chamada Long Cartwheel. Essa estratégia é a combinação de outras duas: a Call Ratio Backspread ou Long Call Backspread e a Put Ratio Spread ou Short Putio Ratio Spread.

Essa estrutura gera um pequeno montante de débito ou crédito dependendo dos parâmetros de strike que o investidor for adotar. Assim, a operação poderá ser net credit ou net debit. O Cartwheel requer a alocação de margem de garantia para a sua montagem.

CARACTERÍSTICAS:

A parametrização clássica do Long Cartwheel é a seguinte: (1) venda de call ITM ou dentro do dinheiro – Ponto A, combinado com a quantidade dobrada de compra de call ATM ou no dinheiro – Ponto B (a proporção é de 2:1), e essa perna da operação é conhecida como Call Ratio Backspread; (2) compra de put ATM ou no dinheiro – Ponto B e combinamos com a quantidade dobrada de venda de put OTM ou fora do dinheiro – Ponto A (proporção também de 2:1) que corresponde a Put Ratio Spread.

Todas as opções precisam ter o mesmo vencimento e o ideal é que no dia da montagem as opções tenham vencimento igual ou superior a 30 dias úteis.

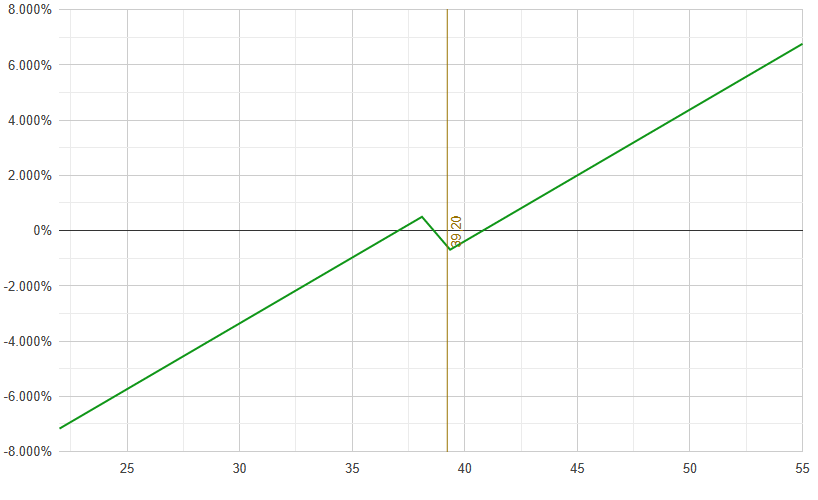

Conforme já citamos, a estratégia é direcional (e direcional para cima, na forma de Long Cartwheel) e possui um lucro teórico ilimitado, pois uma ação pode se valorizar indefinidamente. Entretanto, também possui prejuízo teórico ilimitado visto que uma ação pode se desvalorizar indefinidamente e cair até zero.

Nessa estratégia teremos dois pontos de lucro: um ocorrerá se no dia do vencimento o ativo-objeto estiver no mesmo preço do Ponto A, ou seja, preço igual ao strike da call e put vendida, este lucro será de um montante baixo ou razoável dependendo do ativo-objeto e strikes, já o outro ponto ocorrerá quando o ativo-objeto passar por uma forte valorização e na teoria o investidor poderá ter lucro ilimitado.

Há também dois pontos de prejuízo: o primeiro ocorre se o preço do ativo-objeto ficar entre o Ponto A e um pouco além do Ponto B, sendo que nessa faixa de preço o prejuízo máximo é se o preço da ação for exatamente ao strike do Ponto B. O prejuízo teórico ilimitado ocorrerá se o preço do ativo-objeto for além do Ponto A e cair indefinidamente.

Como se perceberá no gráfico de payoff, o Long Cartwheel faz sentido para aqueles que querem simular uma posição comprada num ativo colocando pouco dinheiro na estrutura e, ao mesmo tempo, garantindo um desempenho razoável se a ação cair pouco e aceitando um desempenho um pouco menos atraente se o ativo-objeto subir pouco.

A Long Cartwheel é uma operação com theta negativo, ou seja, a passagem do tempo é desfavorável para a estratégia, visto que o theta corrói os prêmios das opções com o passar do tempo.

Vejam as imagens abaixo:

CENÁRIO DESEJÁVEL: Essa estratégia requer um cenário muito específico em sua montagem: expectativa do mercado bullish (alta) a ligeiramente bearish (baixa). Portanto, para montar a operação, esperamos que o ativo-objeto passe por uma valorização expressiva nos próximos dias e isso pode se originar, por exemplo, de um resultado trimestral que vem muito acima das expectativas do mercado, anterior a anúncio de fusão ou aquisição de outras companhias que proporcionam vantagens em relação aos concorrentes, mudanças na macroeconomia do país que a empresa está instalada que proporcionam benefícios duradouros e etc.

Em outras palavras montamos quando o ativo-objeto está com um preço próximo do Ponto B e que esteja mostrando sinais de possível valorização. O ideal é montar entre 30 e 60 dias úteis para o vencimento da opção. Raramente levamos a estratégia até o exercício, pois conforme citamos a passagem do tempo corrói os prêmios das opções.

TARGET DA OPERAÇÃO: O target é a meta de lucro que o investidor visa a atingir quando a operação está em aberto. Isso não significa que ao atingir o target a operação tenha que ser encerrada, pois vai depender de quanto tempo ainda falta para o vencimento das opções, se a valorização do ativo-objeto ainda é duradoura (a estratégia depende de um cenário altamente bullish), etc. Portanto, dependerá da análise do investidor se é melhor encerrar a operação para obter o lucro ou continuar para tentar um lucro ainda maior.

Dessa forma, o target da operação vai depender muito do ativo-objeto e dos strikes das calls e puts escolhidas. Uma boa parametrização nos permite colocar um target de 100% de lucro em relação ao custo de montagem da operação.

DESMONTAGEM DA OPERAÇÃO: É o momento que o estrategista aufere lucro ou minimiza o seu prejuízo. Normalmente a estratégia não é levada ao exercício e para encerrá-la o investidor irá comprar as calls e puts vendidas e vender as calls e puts compradas na mesma proporção (quantidade) utilizada na montagem. Obviamente as opções são relativas ao mesmo ativo-objeto e mesmo vencimento.

Caso o investidor decida que o melhor é continuar na operação para o ciclo seguinte para tentar reverter o prejuízo, ele poderá fazer a rolagem das opções para próxima série. Entretanto, como é uma estrutura com quatro posições, uma rolagem pode ser trabalhosa e muitas vezes custosa, principalmente quando se opera numa corretora com altas taxas de corretagem.

EXEMPLO PRÁTICO:

Ativo-objeto: WEGE3

Preço-Referência: R$ 39,20 do dia 27/10/2021

Fonte: simulação realizada no site www.opcoes.net.br

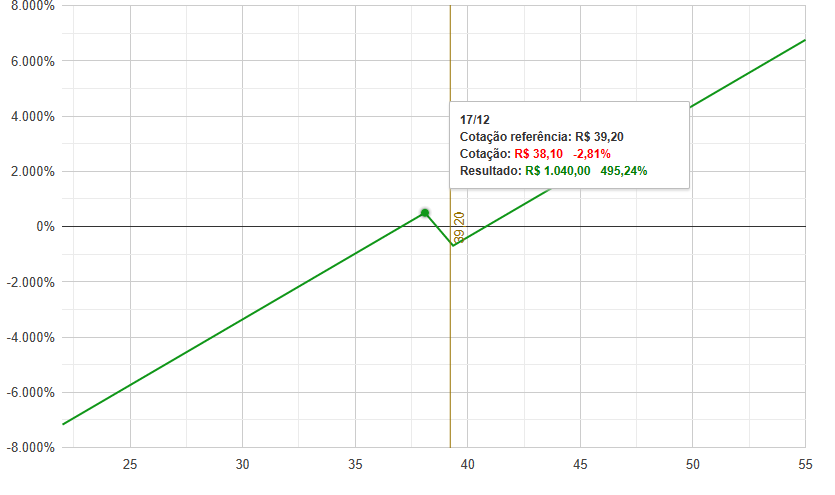

A operação é net credit com custo de montagem de apenas R$ 210,00 (5,35% do custo de um lote de 100 ações de WEGE3: R$ 3,920,00). A operação tem um excelente custo-benefício, se WEGE3 ficar cotada a R$ 39,20 que é o Ponto A o lucro da operação será de incríveis R$ 1.040,00:

Com essa parametrização, se o ativo-objeto se valorizar em 4,95%, já teremos um lucro de R$ 330,00. Para dar um prejuízo igual ao custo de montagem de R$ 210,00 o ativo-objeto precisaria cair 6%.

Payoff:

Fonte: extraído da simulação realizada no site www.opcoes.net.br

Para um target de 100% de lucro referente ao custo de montagem de R$ 210,00, o lucro seria de R$ 420,00, para isso ocorrer WEGE3 tem que estar cotada a R$ 41,25 (uma valorização de 5,22% em relação a cotação referência de R$ 39,20).

O Breakeven (resultado R$ 0,00)da operação ocorrerá se WEGE3 estiver cotada a R$ 40,81 (valorização de 4,10% em relação a cotação referência de R$ 39,20) ou R$ 37,05 (desvalorização de 5,48% em relação a cotação referência de R$ 39,20).

Ficamos por aqui estrategistas, mas antes queremos te convidar a participar do nosso grupo de estudo no Telegram – Descomplicando Opções:

Convidamos você a se inscrever em nossa página para acompanhar nosso Café com Opções semanal. A inscrição é gratuita:

Também nos acompanhe nas nossas redes sociais: