Estrategistas, neste artigo falaremos sobre como podemos ter consistência nos lucros ao utilizar estratégias com opções. Investimentos em renda variável podem sofrer com altas volatilidades e com cenários pessimistas e isso todo investidor um dia atravessará. Por isso, é necessário conhecimento, paciência e, principalmente, foco no longo prazo. Por conta disso, discorreremos sobre alguns pontos que podem ajudar a obter consistência nos lucros nas estratégias com opções.

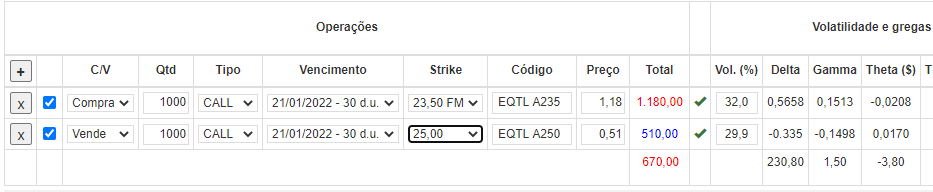

- Desmontagem de operação que possui lucro máximo: Nas estratégias que possuem um lucro máximo limitado, podemos desmontar a estrutura antes do vencimento quando se atinge boa parte do lucro máximo antes do vencimento. Assim, garantimos um lucro interessante e encerramos o risco. Vamos supor uma operação Trava de Alta com Call:

Fonte: simulação realizada no site www.opcoes.net.br

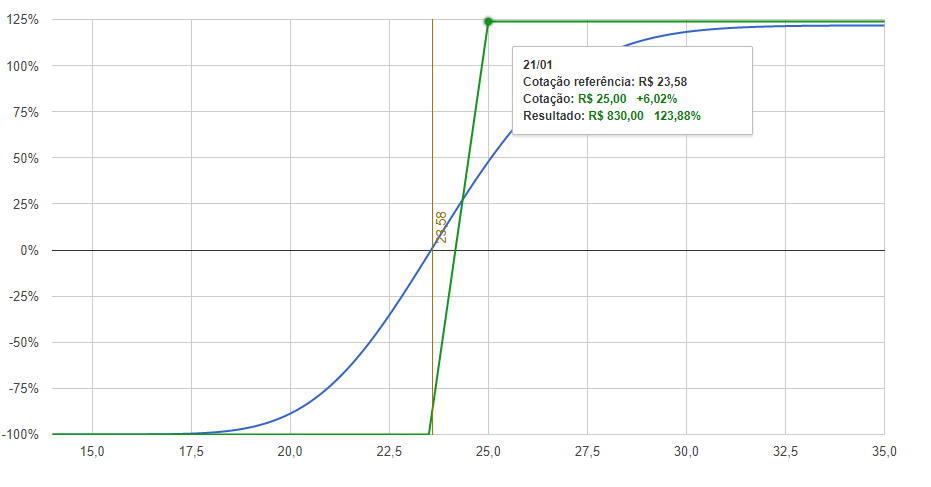

Payoff:

Fonte: simulação realizada no site www.opcoes.net.br

Não iremos detalhar essa estratégia pois já foi alvo de estudo neste artigo:

https://dicadehoje7.com/opcoes/trava-de-alta-com-call

Podemos ver no exemplo acima que o lucro máximo da estratégia é de R$ 830,00 e ocorre se EQTL3 estiver cotada a R$ 25,00 ou mais no vencimento das opções que compõem a estrutura. A estratégia teria sido montada com o ativo-objeto (EQTL3) cotado a R$23,58.

Digamos que, após a montagem, EQTL3 fique cotada na casa dos R$ 26,00 e que ainda falte muitos dias úteis até o vencimento. Nessas condições, poderemos desmontar a operação (vendendo as calls que compramos e comprando as calls que vendemos) para obter um bom lucro (próximo do lucro máximo). Fazendo dessa forma, é possível obter um lucro satisfatório com poucos dias de operação e, mais importante, afastamos o risco de ficarmos expostos na estratégia, já que até o vencimento das opções EQTL3 pode cair e a operação poderia trazer prejuízo.

Conclusão: Em estratégias que possuem lucro máximo limitado é prudente aplicarmos a desmontagem quando obtermos cerca de 70% ou mais de lucro. Isso é o que chamamos de target da operação ou meta de lucro que varia conforme a estratégia, cenário do momento e perfil de tolerância a risco do investidor. Uma vez definido o target, é recomendável o encerramento da estrutura, pois mudanças de cenários podem ocorrer até o vencimento das opções. Desta forma o estrategista terá mais consistências em suas operações.

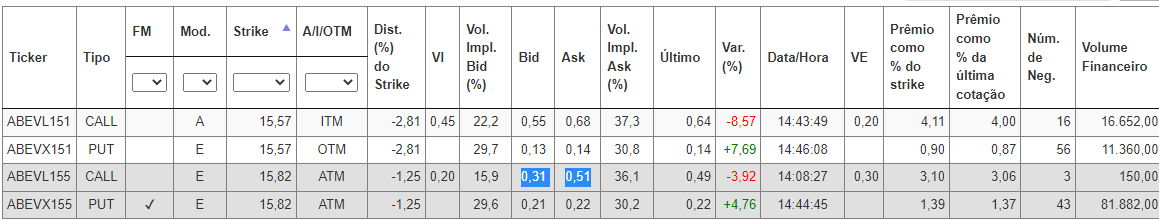

- Análise do Book de ofertas: No book de ofertas das opções é frequente que ocorra um spread, que é a diferença da melhor oferta de compra de uma opção e melhor oferta de venda de uma opção. No book identificamos como Bid (oferta de compra) – preço que um comprador está disposto a pagar na opção e Ask (oferta de venda) – preço que um vendedor está disposto a vender a opção. Diferenças grandes podem ocorrer em opções que não possuem liquidez muito alta e, portanto, o estrategista tem que ter muito cuidado na montagem de suas operações. Executando as operações sempre a mercado, o investidor pode comprar uma opção caro demais ou vendê-la demasiadamente barata. Isso certamente atrapalhará a lucratividade de sua estratégia. Veja um exemplo de um spread elevado de uma call de ABEV3:

Fonte: simulação realizada no site www.opcoes.net.br

Na call ABEVL155 o spread é de R$ 0,20, o que gera uma diferença de 60% na oferta de compra e de venda. Caso execute a mercado, o comprador pagará R$ 0,51 por opção. Para minimizar este problema há algumas soluções: o estrategista poderá utilizar robôs que trabalharão esse book até reduzir ao máximo esse spread; poderá também ter paciência e montar quando este spread diminuir; pode, ainda, colocar ordens que fiquem no intervalo do bid & ask e assim conseguir valores mais justos nas operações; é possível, também, simplesmente utilizar opções que possuem uma liquidez maior.

Conclusão: Executar as soluções acima garantirá que o estrategista não aumente seu custo nas operações e não tenha sua rentabilidade diminuída ou ainda um prejuízo maior.

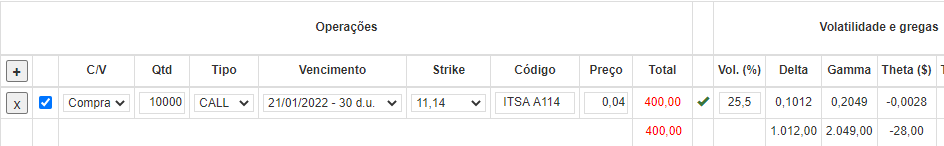

- Saídas parciais da operação: Supondo que o estrategista opere uma compra a seco de call, ou seja, compra calls com a expectativa de que o ativo-objeto se valorize expressivamente e que os prêmios da call comprada subam como um “foguete”:

Fonte: simulação realizada no site www.opcoes.net.br

Vamos imaginar o cenário hipotético:

ITSA4: valoriza-se em R$ 1,00 – passa de R$ 9,84 para R$ 10,84 (valorização de 10,16%).

ITSAA114: com um delta de 0,10 irá ganhar R$ 0,10, ou seja, o prêmio passaria de R$ 0,04 para R$ 0,14 (valorização de 250%).

Ao invés de vender todas as 10.000 calls por R$ 0,14 e obter um total de R$ 1.400, é possível vender “apenas” 5.000 calls por R$ 0,14 e obter um total de R$ 700. Assim já obteríamos um lucro com a operação e ainda teríamos mais 5.000 calls para “surfar” uma continuidade do movimento de alta.

Supondo novamente que o prêmio de ITSAA114 dobre de R$ 0,14 para R$ 0,28, assim venderíamos a metade da posição restante: 2.500 x R$ 0,28 = lucro de R$ 700,00. Dessa forma, igualaríamos o lucro total da venda de todas as 10.000 calls na primeira hipótese de valorização e ainda teríamos 2.500 calls para uma eventual continuidade do movimento bullish.

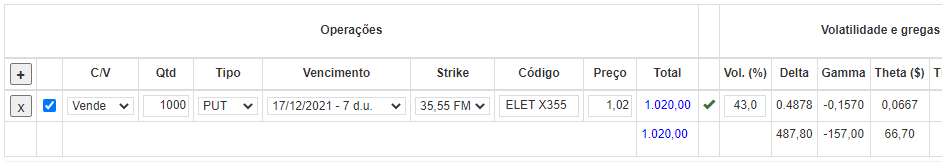

- Ao invés de simplesmente vender uma put faça uma Trava de Alta: Uma venda a descoberto de uma put possui um prejuízo máximo ilimitado caso o mercado vire para a queda depois da montagem e o ativo-objeto se desvalorize muito. O prejuízo se torna ilimitado pois teoricamente uma ação pode perder valor até R$ 0,00. Para limitarmos o risco podemos comprar puts OTM na mesma quantidade das puts ATM vendidas e assim melhoramos a nossa relação risco retorno. Veja o exemplo abaixo e compare os payoffs:

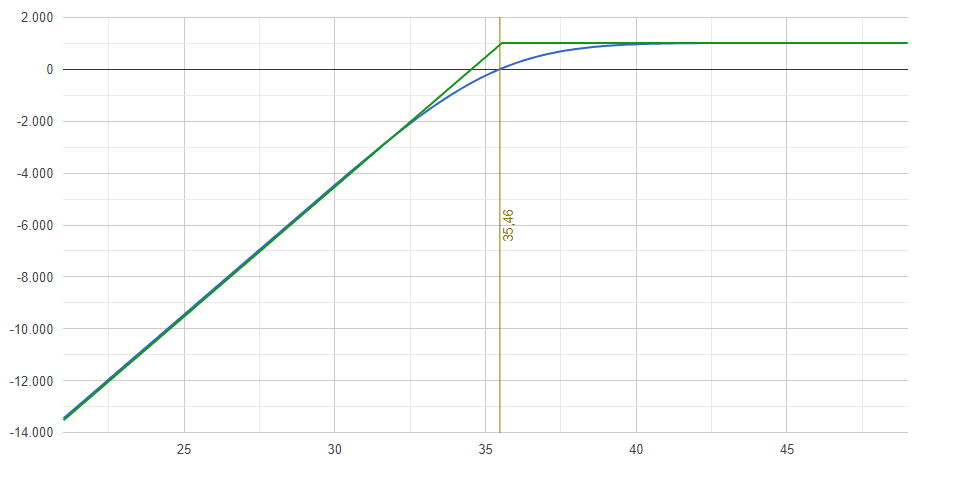

Venda a seco de put:

Fonte: simulação realizada no site www.opcoes.net.br

Payoff:

Fonte: simulação realizada no site www.opcoes.net.br

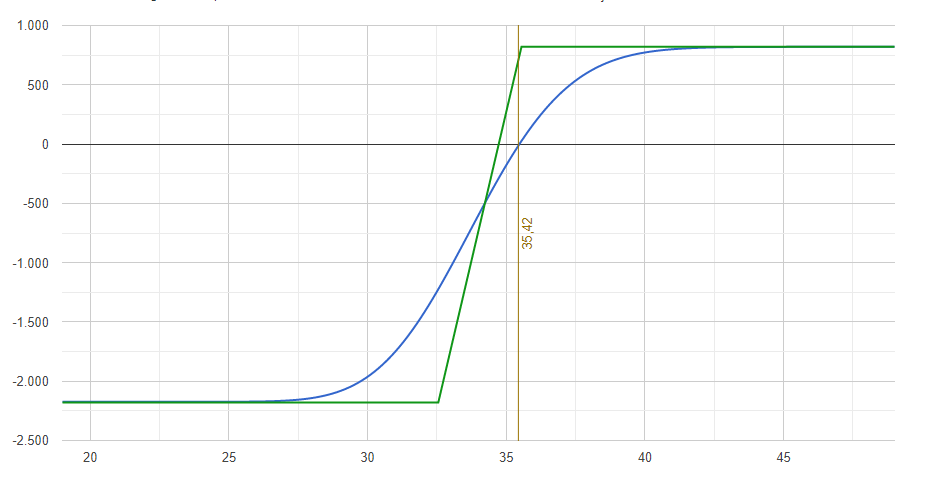

Trava de alta com put:

Fonte: simulação realizada no site www.opcoes.net.br

Payoff:

Fonte: simulação realizada no site www.opcoes.net.br

Na venda de put o prejuízo máximo é ilimitado, enquanto na Trava de Alta com put pelo exemplo acima limitamos ao máximo de R$ 2.180,00. Para isso, renunciamos a apenas quase 20% do lucro máximo da venda de put que era de R$ 1.020,00 e na trava é de R$ 820,00.

Conclusão: A menos que se aceite adquirir o ativo-objeto pelo preço do strike da put vendida, uma trava possui uma melhor relação risco/retorno (comparando a uma simples venda de put), já que ao abrir mão de um pouco de rentabilidade máxima, limitamos consideravelmente o nosso prejuízo máximo. Dessa forma ficamos menos expostos às mudanças do mercado.

OBS: As simulações das estratégias citadas neste artigo não têm caráter de recomendação. O intuito é meramente educacional e exemplificativo.

Estrategistas ficamos por aqui, mas antes queremos te convidar a participar do nosso grupo de estudo no Telegram: Descomplicando Opções:

https://t.me/joinchat/tXnMTeqQv_EyZjgx

Também convidamos a você a se inscrever em nossa página para acompanhar nosso Café com Opções semanal. A inscrição é gratuita:

https://materiais.dicadehoje7.com/cafe-com-opcoes

Siga-nos nas nossas redes sociais:

Estratégia Xeque Mate

@estrategiaxequemate

Estratégia Xeque Mate

Veja as possibilidades de planos